やすべえです。今回は労働所得と金融所得について、また、金融所得を得る大切さを書いてみようと思います。

まずは労働所得と金融所得の説明からします。自分で働いてお金を稼ぐことを「労働所得を得る」と言います。一方、自分が持っているお金に働いてもらうことを「金融所得を得る」と言います。この2つというのは私たちが所得を得ることの両輪となります。昔の日本では、汗水を垂らして「労働所得を得る」ことこそが美徳であって、汗水を垂らさずに「金融所得を得る」ことは少し後ろめたいことと思われていました。そんなわけで「金融所得を得る」ことはコソコソとやることが多かったようです。今でもコソッと投資している人は多く、私は「コソ投資」と名付けています。中高生や大学生が行なっている「コソ勉(コソッと勉強)」や「コソ練(コソッと練習)」が、大人になって「コソ投資」に繋がっているのではと個人的に思っています。

さて、「労働所得を得る」ことと、「金融所得を得る」ことが両輪と書きましたが、それは経済でいうところの「実物経済」と「マネー経済」のようなもので、「実物経済」だけ、または「マネー経済」だけでは片輪走行であるように、「労働所得を得る」だけ、または「金融所得を得る」だけでは片輪走行と言えると思います。これからの資産形成の考え方としては、労働所得と金融所得の両輪でやっていくというのがスタンダードになります。

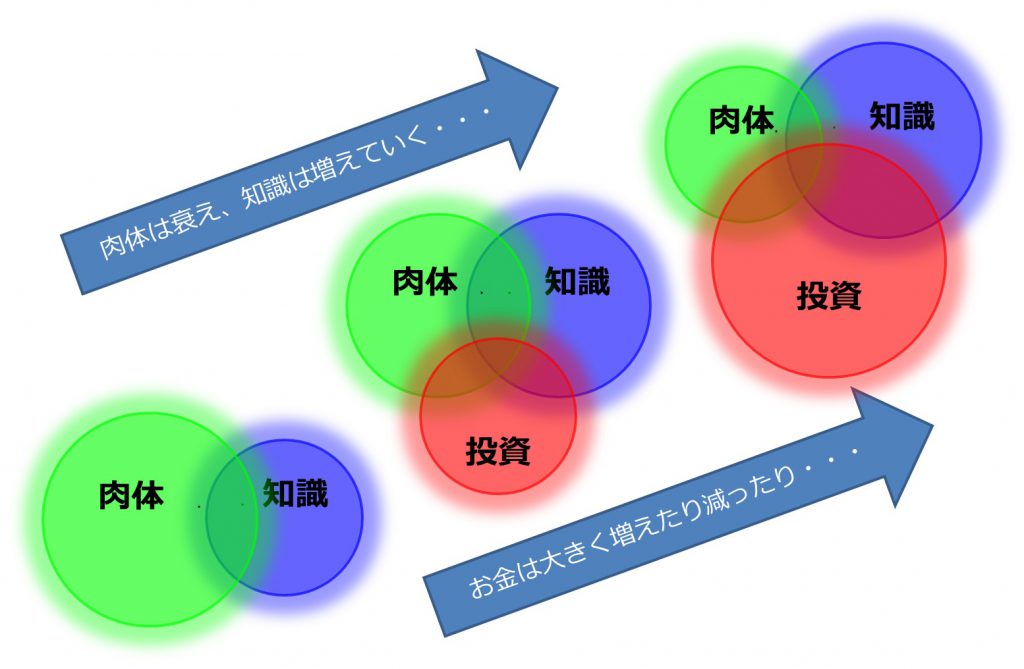

次に、ライフステージにおける労働所得と金融所得を得るパターンについて上図を使って少し説明します。労働所得は体や頭脳が資本で、人間は1日に働く時間は限られます。体が資本のケースでは若い頃に働けるピークが訪れますし(左側の円のイメージですです)、頭脳が資本ケースでは体が資本のケースよりも後ずれしますが、40代後半くらいでしょうか、脂が乗って働けるピークが訪れます(真ん中の円のイメージです)。どちらにしても、引退や退職で労働所得が無くなる時期がいずれ来ることになります。一方、金融所得はお金が資本ですから、体や頭脳とは関係無く、お金が勝手に働いてくれます(右側の円イメージです)。若いうちはお金が貯まっていないのでお金が働くスケールが無いか、小さいということになります。引退や退職の時にお金が貯まっていないと労働所得による「種銭」の獲得が出来ませんので、かなり厳しいことになるかもしれません。

一般的なライフステージのケースで考えてみたいと思います。一般的には20歳くらいから働き始めて、65歳で退職して労働所得がストップします。65歳までは毎月の給料がありますから、暮らしていくことは難しくないでしょう。

65歳からは年金が始まりますが、ザックリ、厚生年金に入っていてもこれまでの所得の半分くらいしかカバー出来ません。(今年金をもらっている世代はラッキーなことに7割くらいカバーされているイメージです。)現役時代と同じような生活レベルで暮らしたいとすると、年金で半分カバーされるとして、自分で頑張って半分をカバーしないといけません。その半分というのはもう退職して労働所得がありませんから金融所得で作るしかないのです!100歳まで生きるとすると65歳から数えて35年です!長いですよね!?35年分暮らしていくための金融所得をどう作っていきましょうか?65歳になって初めて考えるのでは遅いですよね?若いうちから少しずつでも準備していかないとヤバイです!!!

というわけで、私は、何としてでも金融所得を作っていくべき、育てていくべきだと思っているわけですが、運用する際には、任せっきりでは危ない可能性があるので、ある程度は自分で考えなければいけません。また、運用にはリスクが伴うので最初は怖いかもしれません。怖いから運用しない人がすごく多いのが今の日本の現状です。しかし、「資産運用は損するからやらない!」となるのではなく、少しずつ出来るところからやっていくべきと思っています。やっていきましょう!!

次回は資産運用をはじめる際に考えておきたい3つのポイントを書いてみようと思います。